前言:我們上一(yī)篇描述了過度自(zì)信的(de)表現,并從生物學(xué)、神經學(xué)角度解釋了過度自(zì)信的(de)起源,本篇主要介紹過度自(zì)信在投資領域的(de)表現和(hé)結果。

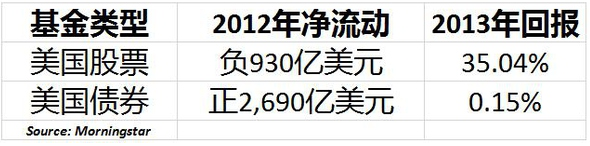

個人投資者的(de)過度自(zì)信更多表現為(wèi)歸因偏差,即很容易将股市投資的(de)成功歸于自(zì)己的(de)正确判斷,而把失敗歸因于客觀條件的(de)變化。在歸因偏差的(de)引導下,投資者堅信他們掌握了進行投機性交易的(de)必要的(de)信息,因而經常做(zuò)出非理(lǐ)性的(de)投資,并且在不知不覺中強化了自(zì)己過度自(zì)信心理(lǐ)。事實上,廣大投資者們對于時局的(de)判斷簡直可(kě)以用慘不忍睹來形容。比如(rú)根據Morningstar一(yī)項研究發現,在2012年(nián)大部分美國投資者對于股市看淡,因此他們賣出了自(zì)己的(de)股票(piào)基金,而買入了大量的(de)債券基金。結果在2013年(nián),美國股市上漲了35%,而美國債市隻上漲了0.15%。

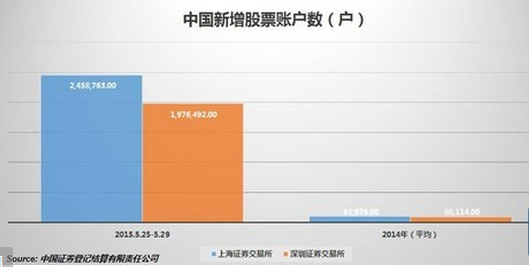

中國市場也不例外。在2015年(nián)5月份的(de)最後一(yī)個星期,上海和(hé)深圳證券交易所新開戶的(de)數量達到了各2百萬左右。這個數字是非常高(gāo)的(de),因為(wèi)在2014年(nián),兩家交易所平均每周新開戶的(de)數量還不到每家10萬戶。很顯然有很多股民被屢屢攀升的(de)股市價格所吸引,渴望在股市中賺到一(yī)些快錢。接下來發生的(de)事情恰恰相反,A股股市在2015年(nián)6月份達到5166點的(de)高(gāo)點之後一(yī)路下滑到8月份的(de)2927點。可(kě)以想見這些在5月份新入股市的(de)投資者承擔的(de)損失一(yī)定不小。投資者往往會過分相信自(zì)己能獲得高(gāo)于平均水平的(de)投資回報率,導緻大量盲目交易。同時,投資者的(de)過度自(zì)信也使得投資人更傾向于持有高(gāo)風險投資組合。通過對曆次大牛市及熊市的(de)觀察,我們發現了一(yī)個“标準股民模式”:大量股民往往在牛市中後期進場,開始小心翼翼,賺了一(yī)些小錢,很快變得很自(zì)信,并在股市最瘋狂的(de)時候加大投入。而正如(rú)我們一(yī)直看到的(de),股市在瘋狂後會迅速下跌,将大部分高(gāo)位入市的(de)股民深度套牢。其實,沒有人做(zuò)局去(qù)欺騙這些股民(雖然市場中存在流氓莊家和(hé)糊塗監管者),讓他們犯錯的(de)根本原因是自(zì)己的(de)心理(lǐ)。

許多投資者過度自(zì)信有能力預測公司的(de)未來成長(cháng)性,這導緻了所謂增長(cháng)型股票(piào)普遍具有高(gāo)估的(de)傾向。如(rú)果令人興奮的(de)互聯網、iPhone、新能源汽車、人工智能等等能夠激發大衆的(de)想象力,那麽投資者通常會推斷相關公司會獲得成功,因而預測其将有很高(gāo)的(de)增長(cháng)率,而且對這種想法所持有的(de)信心比在合理(lǐ)預測的(de)情況下要大得多。而高(gāo)增長(cháng)性預測會使增長(cháng)型股票(piào)的(de)估值更高(gāo),但這些對未來充滿希望的(de)美妙預測常常都會落空。

這樣的(de)例子(zǐ)在金融領域屢見不鮮。例如(rú),當一(yī)個熱門股,如(rú)阿裏巴巴,準備上市的(de)時候,所有的(de)新聞媒體都會專注于報道(dào)這個事件。記者們的(de)天分在于他們的(de)報道(dào)不光局限于那支股票(piào),還有創始人卧薪嘗膽,苦盡甘來的(de)奮鬥故事。在2014年(nián)9月左右,Alibaba的(de)搜索量達到了高(gāo)峰,那正是Alibaba上市的(de)時候。有時候投資者甚至感覺到自(zì)己購買的(de)并不是阿裏巴巴的(de)股票(piào),而是一(yī)個寄托了自(zì)己無限期望的(de)中國夢,就像其創始人馬雲先生所說的(de),夢想還是要有的(de),萬一(yī)實現了呢(ne)?但事實上購買IPO對于投資者來說并不見得是一(yī)樁劃算的(de)買賣。美國的(de)Ritter教授研究分析了美國1970年(nián)到2010年(nián)投資上市公司IPO的(de)回報,不管在一(yī)年(nián),兩年(nián)還是三年(nián)或者五年(nián)之後,投資IPO公司的(de)回報都低(dī)于投資同期的(de)類似規模的(de)其他上市公司所能夠得到的(de)回報。這其中其實有很多原因,比如(rú)IPO是投資銀行和(hé)私募基金的(de)搖錢樹,他們和(hé)公司高(gāo)管有共同的(de)利益和(hé)動機,即在IPO上獲得一(yī)個好價錢。如(rú)果大市不好,他們大可(kě)以延遲IPO或者甚至取消IPO,等到市場好轉以後再回來。這些諸多原因造成了投資者在和(hé)公司高(gāo)管,私募基金和(hé)投資銀行的(de)博弈中吃盡了各種各樣的(de)虧。

幾乎所有的(de)交易者都存在或多或少的(de)過度自(zì)信。一(yī)個很有趣的(de)現象就是,當股民整天泡在股吧(ba)和(hé)各種論壇裏面時,他可(kě)能會提高(gāo)交易的(de)頻率。雖然事實證明這些股吧(ba)和(hé)論壇中流傳的(de)消息和(hé)分析基本毫無價值,但在股吧(ba)裏面大量浏覽以後,很多股民都會認為(wèi)自(zì)己掌握了大量新的(de)消息和(hé)知識,他覺得應該根據掌握的(de)這些新知識和(hé)消息做(zuò)出新的(de)投資決策,于是,買進、賣出的(de)交易頻率被加強了。不幸的(de)是,我們看到的(de)結果是,頻繁買進和(hé)賣出的(de)行為(wèi),其回報率往往還不如(rú)那些買賣頻率很低(dī)的(de)不太關心傳聞和(hé)信息的(de)股民。

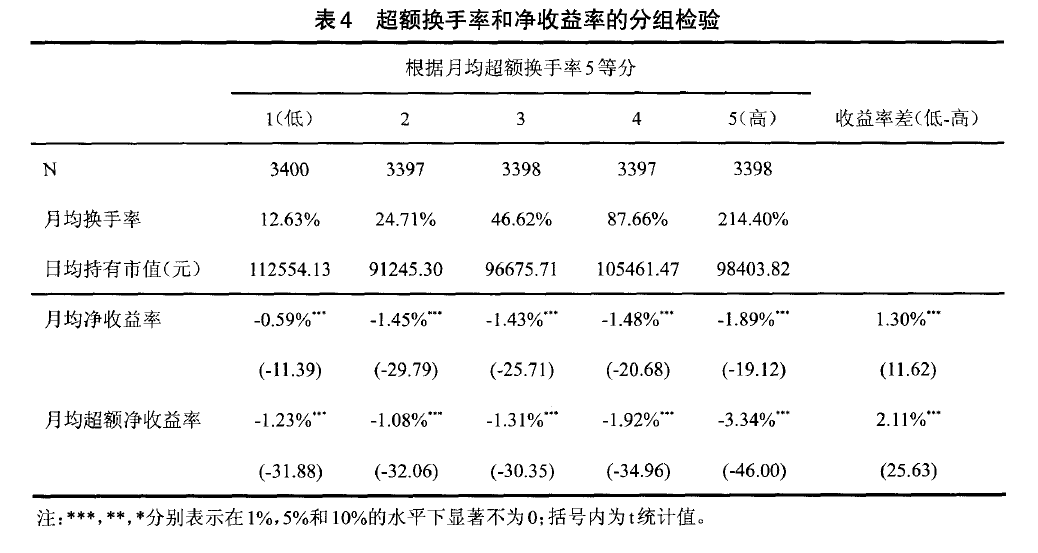

行為(wèi)金融學(xué)研究發現,證券投資領域中過度自(zì)信和(hé)頻繁交易是一(yī)對孿生兄弟。過度自(zì)信造成投資者往往高(gāo)估自(zì)己的(de)能力,對所持觀點過高(gāo)認同,高(gāo)估投資收益預期值,偏解投資內(nèi)涵,最終往往造成不必要的(de)頻繁交易。這個現象被國內(nèi)外很多專家學(xué)者的(de)研究證實。Brad Barber和(hé)Terrance Odean在此領域做(zuò)了大量研究,他們在1991年(nián)至1997年(nián)中,研究了38000名投資者的(de)投資行為(wèi),将年(nián)交易量作為(wèi)過度自(zì)信的(de)指标,發現男性投資者的(de)年(nián)交易量比女性投資者的(de)年(nián)交易量總體高(gāo)出20%以上,而投資收益卻略低(dī)于女性投資者。在另一(yī)個研究中,他們取樣1991年(nián)至1996年(nián)中的(de)78 000名投資者,發現年(nián)交易量越高(gāo)的(de)投資者的(de)實際投資收益越低(dī)。國內(nèi)學(xué)者研究成果也是大同小異。清華大學(xué)經濟管理(lǐ)學(xué)院的(de)廖理(lǐ)、賀裴菲等2013年(nián)的(de)研究顯示:高(gāo)換手率投資者的(de)月超額淨收益率比低(dī)換手率投資者顯著低(dī)2.11%,換算成年(nián)化超額收益率差額達到25.32%!

數據顯示,過度自(zì)信的(de)投資者在市場中會頻繁交易,總體表現為(wèi)年(nián)交易量的(de)放大。但由于過度自(zì)信而頻繁地(dì)進行交易并不能讓投資者獲得更高(gāo)的(de)收益。在一(yī)系列的(de)研究中,學(xué)者們還發現:過度自(zì)信的(de)投資者更喜歡冒風險,同時也容易忽略交易成本。這也是其投資收益低(dī)于正常水平的(de)兩大原因。

以前常說股市是一(yī)個零和(hé)遊戲,事實上,它是一(yī)個負和(hé)遊戲。投入股市的(de)每一(yī)分錢,都要拿出一(yī)部分付手續費、交易傭金、印花稅,剩下的(de)那一(yī)部分,才能成為(wèi)投資者之間争搶的(de)利潤。這樣來看,在股市上掙錢是不是太難了一(yī)點?所以,想要在股市上掙錢,靠想像是不行的(de),靠自(zì)信是不行的(de),靠道(dào)聽途說更是不行的(de),如(rú)果想獲得超額收益,務必戒除操盤瘾,理(lǐ)性和(hé)科學(xué)地(dì)投資。

正如(rú)上一(yī)篇講過的(de),包括過度自(zì)信在內(nèi)的(de)大多數認知偏差是人性固有的(de)弱點,要想克服,光靠自(zì)身是很難的(de),所以,近年(nián)來投資領域興起了一(yī)股量化投資熱潮。量化投資以數學(xué)和(hé)統計原理(lǐ)為(wèi)基礎建立各種量化模型,借助計算機等工具實現程序化交易,博取概率上的(de)“勝利”。量化投資天然的(de)紀律性克服了人類自(zì)身難以克服的(de)認知偏差,将投資行為(wèi)引入到更加客觀的(de)科學(xué)投資領域,幫助我們獲取長(cháng)期穩定的(de)超額收益。

大家有意見可(kě)以在下面留言拍磚,覺得文章(zhāng)不錯請多多點贊轉發,同時歡迎關注我們的(de)公衆号,敬請期待下一(yī)篇。